[年末調整とは?]2021年版 年末調整の書き方について徹底解説!!

いつも11月頃に不意にやってくる「年末調整」

サラリーマンなら誰しも経験していると思います。

- 「これ苦手なんだよなー」

- 「去年どうやって書いたっけ?」

そうやって悩む方は多いと思います。

実際ポンもそうでした。

この記事ではその「年末調整」についてポンが自分の経験をもとに解説していきたいと思います。

社会人1年目の「年末調整」初心者の方でもわかりやすく書いてますので、ぜひ参考にしていただけたら幸いです。

読んでね♪

年末調整とは?

給与の支払者がその年最後に給与の支払をする際、給与の支払を各人別に、それまでその年中に給与を支払う都度源泉徴収をした所得税の合計額と、その年中の給与の支給総額について納付すべき税額(年税額)とを比較して過不足額の精算を行うことを「年末調整」といいます。

要するに、払いすぎた税金をこの年末調整をもとに返してもらうような制度です。

そのため、「年末調整」を怠ると、めちゃくちゃ損をしているケースもあります。

年末調整は3枚の申告書があります。

- 令和3年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

- 令和3年分 給与所得者の保険料控除申告書

- 令和4年分 給与所得者の扶養控除等(異動)申告書

今ではPDFを使って、パソコン入力をすることもできます。

パソコンで入力したい方は、年末調整の申告書の入力用ファイル(PDF)を国税庁のサイトからダウンロードすれば可能です。

会社が入力用ファイルの利用を認めてくれるかは要相談ですが、名前や住所などコピー&ペーストができる部分もあり、毎年同じ記入内容は翌年コピー&ペーストできるので効率よく年末調整を書くことができます。

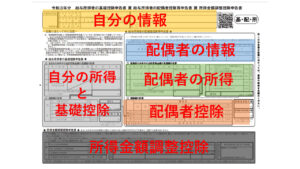

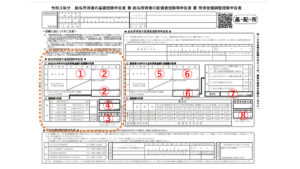

令和3年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

なんせこれはめちゃくちゃ名前が長いです。

正直覚えられません。

しかし、この名前が長い理由があります。

- 「基礎控除申告書」

- 「配偶者控除等申告書」

- 「所得金額調整控除申告書」

3つの申告書が1枚に収められているからです。

大きく分類すると3つだが、記入する作業箇所は6つに分類されています。

- 自分の情報

- 自分の所得と基礎控除

- 配偶者の情報

- 配偶者の所得

- 配偶者控除

- 所得金額調整控除

自分の情報

まず、自分の情報について書きます。

自分の所得と基礎控除

まず、①に年収を記入して、その年収から所得を計算します。

所得は②に記載してください。

正直所得に関してはざっくりでOKです。

年収1095万円以下の人は、「判定は(A)、基礎控除の額は48万円」となるので、実際の年収と記入する年収に100万円の誤差があっても特にも問題はないです。

お勧めなのは国税庁の給与所得控除のサイトの下段にある給与収入から所得を計算するサービスがあります。

大半の人は900万円以下となるので、③の「基礎控除の額」は48万円と入力しましょう。

④の判定はAとなります。

配偶者の情報

次に配偶者の情報を記入します。

配偶者の所得

配偶者の年収を⑤に記載します。

配偶者の年収は、「パート勤め」であれば103万円以下が多いでしょう。

⑥に、55万円を引いた額を記入しましょう。

配偶者控除

判定結果を記入し、縦軸の区分Iが「A」、横軸の区分IIが「②」なら、右側の⑧「配偶者控除の額」の欄に38万円と記入しましょう。

所得金額調整控除

年収が850万円を超え、自分自身、配偶者、扶養親族に特別障害者がいる人や、平成11年1月2日以降に生まれた23歳未満の子がいる人は、この「所得金額調整控除」が受けられるので記入しましょう。

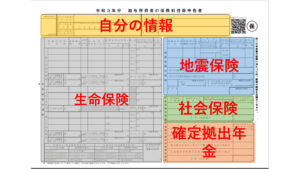

令和3年分 給与所得者の保険料控除申告書

この「令和3年分 給与所得者の保険料控除申告書」は、生命保険や地震保険などで、支払った額を申告し、納税する額を減らすための申告書です。

生命保険は継続している人が多いので、前年度の申告書のコピーをとっておくことがオススメです。

次に、「令和3年分 給与所得者の保険料控除申告書」の書き方について説明していきます。

この申告書は5つのブロックにわかれています。

- 自分の情報

- 生命保険

- 地震保険

- 社会保険

- 確定拠出年金

自分の情報

まずは、自分の情報について書きます。

生命保険

まずは手元に、生命保険会社などから送られてきた「控除証明書」を用意しましょう。

生命保険は、

- 旧制度

- 新制度

に分かれています。

「旧制度」は、平成23年(2011年)以前に契約した保険で、「新制度」は、平成24年(2012年)以降に契約した保険のことを指します。

旧制度

- 「一般生命保険」(医療保険を含む)

- 「個人年金保険」

新制度

- 「一般生命保険」

- 「個人年金保険」

- 「介護医療保険」

手元にある、「控除証明書」を見れば、自分が、「旧制度」か「新制度」か、細かく記載されているので、「控除証明書」があれば、問題なく記入できます。

この「控除証明書」は、提出時に添付する必要があるので、捨てないように気をつけましょう。

また、生命保険の控除の計算は難しいです・・。

僕もこれを理解するのに長いこと時間がかかりました。

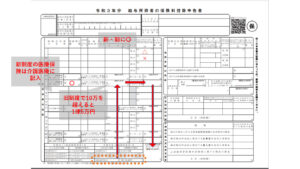

新制度の保険料の合計額が2万円以下なら、合計額がそのまま控除額となります。

8万1円以上なら控除額は上限の一律4万円となるのでこれも計算不要です。

複数の保険に加入しているときは、8万1円以上の保険が1つあれば上限額を超えるので、他の保険は記入不要となります。

保険会社の「生命保険料控除申告サポートツール」

「生命保険料控除 サポートツール」で検索すると、多くの保険会社の計算サポートサイトを見つけることができます。

自分が加入している保険会社でなくても結果は同じなので、積極的に利用しましょう。

生命保険控除

生命保険は証明書に従って、新・旧を記載してください。

「(a)のうち旧保険料等の金額の合計額」をB欄に〇万円(△万円+×万円)と記入しましょう。

下段の「計算式II(旧保険料等用)」に照らし合わせ控除額の〇万円を算出し、その後も矢印に沿って記入して完成です。

地震保険

手元に、証明書を用意してください。

- 保険会社の名称

- 保険の種類

- 保険期間

以上で完成です。

社会保険

この欄は、毎月の給与から天引きされている厚生年金、健康保険などは会社が把握しているため、自分で記載する必要はとくにありません。

小規模企業共済等掛金

個人型確定拠出年金「ideco」に加入している人はここに記入しましょう。

「小規模企業共済等掛金控除証明書」を手元に用意して記載するだけ。

カンタンです。

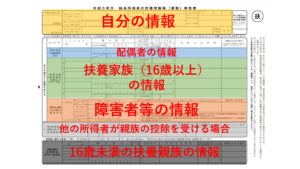

「令和4年分 給与所得者の扶養控除等異動申告書」

この申告書は、「来年1月以降の給与から天引きされる所得税の税額を決めるための申告書」です。

扶養家族などの申告に漏れがあると、毎月の所得税が増えるので漏れなく記入するようにしましょう。

この申告書を出すことで、「税金のみなし金額」が納税されることになります。

この申告書は6つのブロックにわかれています。

- 自分の情報

- 配偶者の情報

- 扶養親族(16歳以上)の情報

- 障害者等の情報

- 他の所得者が親族の控除を受ける場合

自分の情報

まずは、自分の情報について書きます。

配偶者の情報

記載するべき配偶者の情報は、「源泉控除対象配偶者」の情報です。

2人とも常勤でバリバリ働いている家庭は、「控除対象外」ですのでスルーしましょう。

源泉控除対象配偶者とは

- 自分の来年(令和4年)の合計所得金額が900万円(年収1095万円)以下

- 配偶者の来年の所得が95万円(年収150万円)以下

扶養親族(16歳以上)の情報

控除対象の年齢は来年の年末時点で16歳以上で、ほぼ来春に高校1年生になる子から上の年齢が対象です。

16歳未満の扶養親族

16歳未満の扶養家族は、所得税の控除の対象から外されていますが、住民税は控除対象です。

中学生以下が対象となりますが、早生まれの来春高校1年生の子も控除対象になります。

年末調整の提出期限を過ぎてしまったら・・?

- 一身上の都合で、提出が間に合わなかった・・

- 期限わすれてた!!

などなど、もしうっかり年末調整の期限に間に合わなかった場合はどうすればいいでしょうか?

自分で確定申告する

税務署にいって、確定申告を提出する。

国税庁の「確定申告書等作成コーナー」を利用する。

スマートフォンを駆使する。

という確定申告のやり方もさまざまですが、年末調整と比べてとてもめんどくさいものです・・。

なるべく期限内にするようにしましょう。

経理担当に頭をさげる

素直に経理に頭を下げて、遅れてでも申告書の提出をしてもらった方が、何倍も楽です。

せっかく会社に属しているのだから、税の知識や負担を受け持ってくれる経理の方に頭を下げてお願いするのが賢明でしょう。

[年末調整とは?]2021年版 年末調整の書き方について徹底解説!! まとめ

サラリーマンとして働いていると、「税金の知識」をほとんど知らない方が多いです。

実際僕自身も全くわからないことだらけでした。

しかし、「ideco」を始めたり、「NISA」で運用をしたりと、「お金に関する知識」をどんどん身に着けることで、自分が毎年どれほどの税金を知らずに払っているのがわかるようになってきました。

また、会社にいるだけで、30分~1時間ほどの作業で終わる「年末調整」で、一年間の税金の還元をすべてやっていただけるのは、なんてシステムなんだ!

と感謝しかなくなりました。

ちょっと頑張れば書ける「年末調整」より、受け取って確認する経理担当の方の方が何十倍も大変です。

期限よりも早めに書き上げるようにしたいですね。